PHẦN 12: HƯỚNG DẪN LÀM BẢNG LƯƠNG VÀ TÍNH THUẾ THU NHẬP CÁ NHÂN HÀNG THÁNG

Đầu tiên chúng ta download file excel theo đường link sau về

Click download file Bang Luong mau.xlsx

và mở file sau: “Bang Luong mau.xlsx”

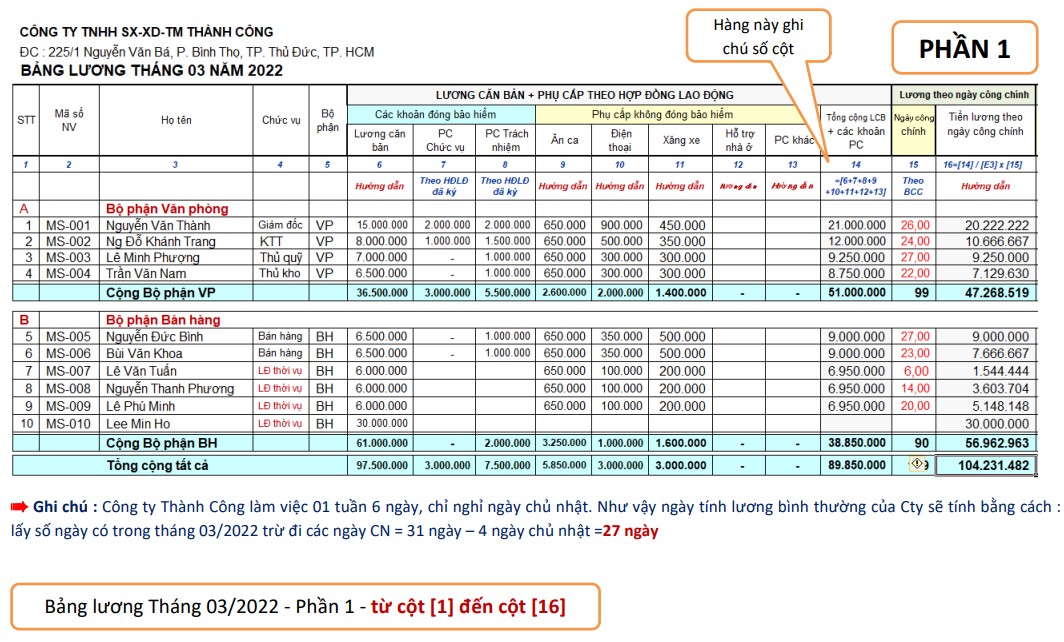

+ Sẽ xuất hiện bảng lương như sau, bảng lương này chiều ngang rất dài vì có nhiều cột dùng để tính thuế thu nhập CN, Chúng ta sẽ chia bảng lương thành 04 phần để phù hợp khi in ấn ra giấy học

Theo 2 bảng trên thì tháng 03/2022 Cty Thành Công có 10 lao động :

+ 06 lao động đầu là LĐ chính thức (có k{ HĐLĐ từ 3 tháng trở lên). Khi LĐ được ký HĐLĐ từ 3 tháng trở lên thì :

- Có tham gia BHXH

- Được giảm trừ gia cảnh khi tính thuế TN cá nhân

- Được giảm trừ các khoản miễn thuế TNCN như tiền ăn trưa + điện thoại + xăng xe, hỗ trợ nhà ở trước khi tính thuế TNCN

- Được tính thuế TNCN theo biểu thuế lũy tiến (7 bậc)

+ 04 lao động cuối thuộc LĐ thời vụ, LĐ k{ HĐLĐ dưới 3 tháng, LĐ dịch vụ, LĐ môi giới, LĐ là cộng tác viên (xem cột *4+), trong đó có 1 người là chuyên gia tư vấn nước ngoài, tư vấn cho Cty 01 ngày với thù lao là 30.000.000 đ. Khi LĐ thuộc trường hợp này thì :

- Theo Điều 4 Quyết định 595/QĐ-BHXH ngày 14/04/2017: Từ ngày 01/01/2018: Người làm việc theo HĐLĐ có thời hạn từ đủ 01 tháng đến dưới 03 tháng cũng thuộc đối tượng tham gia bảo hiểm xã hội bắt buộc. Tuy nhiên thực tế thì hầu như DN sẽ không đăng k{ BHXH cho LĐ

dưới 3 tháng

- Bị tính thuế TNCN trên tổng thu nhập chứ không được trừ 2 khoản sau : o Không được giảm trừ gia cảnh khi tính thuế TN cá nhân o Không được giảm trừ các khoản miễn thuế TNCN như tiền ăn trưa + điện thoại + xăng xe, hỗ trợ nhà ở trước khi tính thuế TNCN

- Tính thuế TNCN theo một mức thuế suất toàn phần là 10%

- Riêng người lao động nước ngoài, ở Việt Nam dưới 183 ngày trong năm dương lịch (gọi là LĐ không cư trú) thì bị tính thuế với mức thuế suất 20% trên tổng thu nhập (không được giảm trừ bất cứ khoản nào). Tuy nhiên nếu người nước ngoài ở VN từ 183 ngày trở lên và k{ HĐLĐ từ 3 tháng trở lên thì được xem là LĐ cư trú và khi đó cách tính thuế sẽ y như là LĐ người VN có k{ HDLĐ từ 3 tháng trở lên

Vấn đề thu thuế TNCN với thuế suất 10% trên tổng thu nhập của người LĐ thuộc LĐ thời vụ, LĐ k{ HĐLĐ dưới 3 tháng, LĐ dịch vụ, LĐ môi giới, LĐ là cộng tác viên là quá cao, nên Nhà nước có ra qui định dưới đây để tạm thời không khấu trừ thuế TNCN với LĐ này như sau :

• Có thu nhập nhận được < 2.000.000 đ/lần

• Có thu nhập nhận được >= 2.000.000 đ /lần, nhưng có làm bảng cam kết 08/CK (Lưu { : đối với LĐ thời vụ, ngắn hạn làm việc tại DN, bạn không được chia nhỏ mức chi trả trong tháng thành nhiều lần dưới 2trđ để không khấu trừ thuế, vì khi kiểm tra cơ quan thuế sẽ cộng lại các lần chi trả trong tháng để xác định mức thu nhập cả tháng)

Bảng cam kết 08/CK-TNCN là gì ?

Là bảng cam kết ước tính tổng thu nhập trong năm dương lịch của người nhận thu nhập chưa đến mức chịu thuế TNCN. Bảng này ban hành kèm Thông tư 80/2021/TT-BTC

Điều kiện để được làm Bảng cam kết 08/CK-TNCN

Điều kiện 1 : cam kết về số TN cả năm chưa đến mức chịu thuế TNCN

+Hiện nay mức thu nhập của 1 lao động tối thiểu từ 11 trđ/ tháng trở lên mới bị tính thuế TNCN. Như vậy người LĐ cam kết trong cả năm có thu nhập dưới mức này, nghĩa là dưới 132 trđ (= 12 tháng x 11 trđ/tháng) thì tạm thời chưa bị khấu trừ thuế TNCN

Trường hợp người LĐ có nuôi người phụ thuộc thì mức cam kết sẽ cao hơn với qui định là cứ nuôi 1 người phụ thuộc được tính 4.400.000 đ/ tháng. Như vậy nếu ngưới LĐ có nuôi 1 người phụ thuộc thì khi làm cam kết, sẽ cam kết cả năm có thu nhập dưới 184.800.000 đ (=*12 tháng x 11 trđ++*12 tháng x 4.400.000 đ). Nhưng thực tế thì các LĐ chỉ cam kết đến mức 132 trđ

Điều kiện 2 : Người làm cam kết phải có MST TNCN tại thời điểm cam kết

Điều kiện 3 : Trong năm chỉ có duy nhất một nguồn thu nhập chịu thuế 10% (một nguồn chứ không phải một nơi làm việc, bạn tham khảo công văn 4389/TCT-TNCN trên mạng)

Như vậy chỉ có LĐ nào cả năm chỉ làm dịch vụ, làm công việc ngắn hạn, k{ HĐLĐ dưới 3 tháng, nghĩa là không làm cố định bất cứ DN nào từ 3 tháng trở lên thì mới thuộc diện được làm bản cam kết 08/CK

+ Ví dụ 1 : Ông A đang làm việc ở Cty ABC, k{ HĐLĐ >= 3 tháng thì đang được tính thuế theo biểu lũy tiến 7 bậc như vậy là ông A đang có nguồn thu nhập tính theo biểu thuế lũy tiến, nếu ông A nhận làm thêm một công việc nơi khác, thì không được làm bản cam kết 08/CK vì ông A không đáp ứng trong năm chỉ có duy nhất nguồn thu nhập chịu thuế 10%

+ Ví dụ 2 : Ông B trong cả năm làm ở nhiều nơi, nhưng không có nơi nào k{ HĐLĐ>= 3 tháng, do đó ông B chỉ có 01 nguồn thu nhập duy nhất bị tính thuế 10%, trường hợp này ông B được làm cam kết 08/CK

(Nói thêm : để DN có thể không khấu trừ thuế TNCN với các LĐ mới vào thử việc, thì DN có thể ký HĐLĐ trên 3 tháng với LĐ mới nhận, đồng thời trong HĐLĐ ghi rõ thời hạn thử việc. Với HĐLĐ trên 3 tháng này thì người LĐ được tính thuế TNCN theo biểu thuế lũy tiến và được giảm trừ các khoản miễn, giảm thuế theo qui định)

Bây giờ chúng ta tìm hiểu cách tính thuế TNCN từng nhân viên trên Bảng lương Tháng 03/2022 của Cty Thành Công, quay lại file Excel Bảng lương tháng 3, chúng ta xem tiếp các cột dùng để tính thuế TNCN

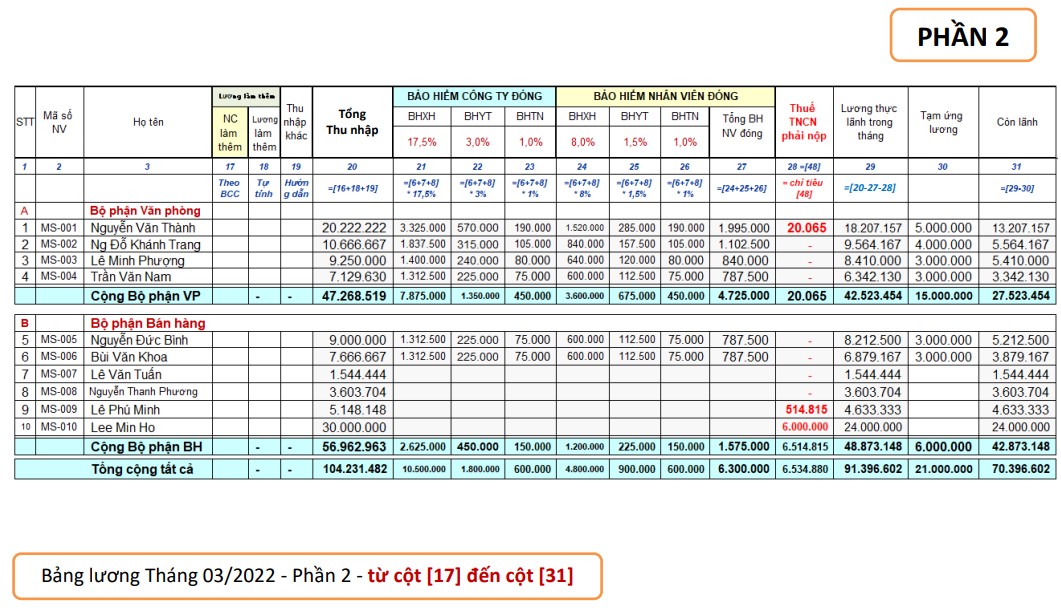

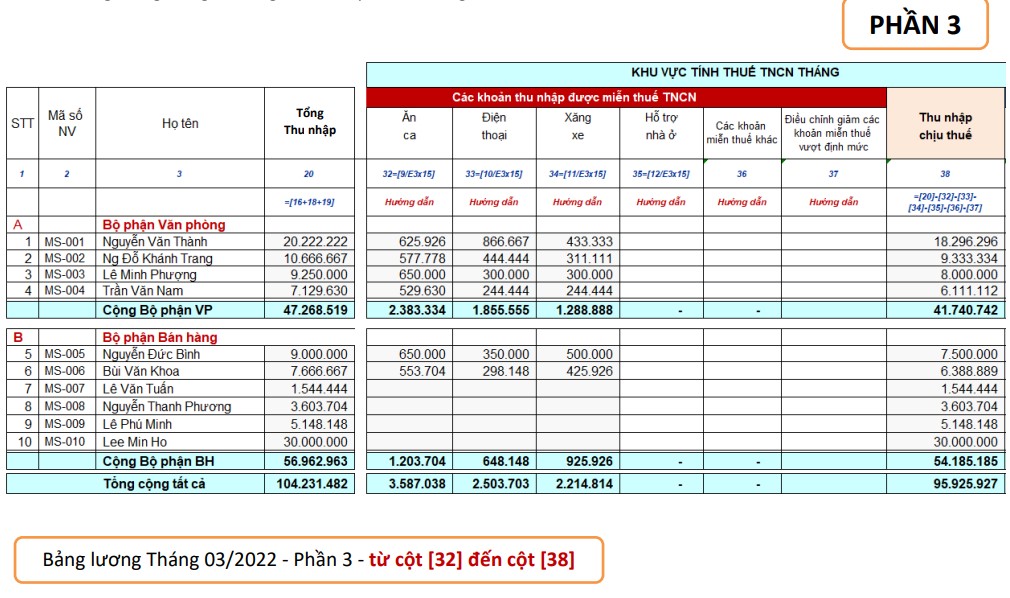

+ Bảng lương PHẦN 3 và PHẦN 4 (2 hình phía trên) dùng để tính thuế TNCN phải nộp của người LĐ

CÔNG THỨC TÍNH THUẾ TNCN (áp dụng với người LĐ k{ HĐLĐ từ 3 tháng trở lên)

Bước 1:

đầu tiên xác định Thu nhập chịu thuế (xem cột [38], bảng lương PHẦN 3)

Thu nhập chịu thuế = Tổng thu nhập – Các khoản Thu nhập được miễn thuế

Trong đó:

- Tổng thu nhập (trong tháng) : là thu nhập trong tháng người lao động nhận được từ người sử dụng lao động, bao gồm: Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền; các khoản tiền phụ cấp, trợ cấp; tiền thưởng, tiền hỗ trợ,.... Theo Bảng lương (phần 2) ở trên, thì đó chính là giá trị cột [20].

+ Để dễ hình dung thì sau đây sẽ minh họa cách tính thuế TNCN của ông Nguyễn Văn Thành – GĐ Cty Thành Công trong Bảng lương Tháng 03/2022

● Theo bảng lương (Phần 2) thì "Tổng thu nhập" trong tháng của ông Nguyễn Văn Thành là : 20.222.222 đ (xem cột [20] bảng lương)

- Các khoản thu nhập được miễn thuế : là các khoản phụ cấp như “Tiền ăn ca”, “điện thoại”, “xăng xe”, “Hỗ trợ nhà ở”, “Phụ cấp ngành nghề nặng nhọc, độc hại”, “Trợ cấp ốm đau, thai sản”, “Bảo hộ LĐ”. Theo Bảng lương (phần 3) ở trên, thì đó chính là giá trị từ cột *32+ đến cột [36]

Riêng cột [37] là điều chỉnh giảm các khoản miễn thuế vượt định mức (vd : theo Thông tư 92/2015, nhà nước chỉ cho miễn thuế tiền ăn ca tối đa 730.000 đ/tháng ; hỗ trợ tiền nhà không vượt quá 15% Tổng TN chịu thuế; Bảo hộ LĐ chi bằng tiền mặt không vượt quá 5trđ/năm)

● Trở lại bảng lương T03/2022 trên thì các khoản TN được miễn thuế của ông Nguyễn Văn Thành là : 625.926 + 866.667 + 433.333 = 1.925.926 đ (tương đương tổng giá trị các cột [32+33+34] trên Bảng lương - Phần 3), chi tiết như sau :

- Tiền ăn ca : 625.926 đ ( Phụ cấp ăn ca theo HĐLĐ là 650.000 đ (xem cột [9] trên bảng lương), tháng 03 ông Thành làm việc 26 ngày => số tiền ăn ca được miễn thuế là : 650.000 / 27 ngày x 26 = 625.926 đ, đây chính là giá trị cột [32] trên Bảng lương - Phần 3)

- Tiền điện thoại : 866.667 đ ( Phụ cấp ĐT theo HĐLĐ là 900.000 đ, (xem cột [10] trên bảng lương), tháng 03 ông Thành làm việc 26 ngày => số tiền Phụ cấp ĐT được miễn thuế là : 900.000 / 27 ngày x 26 = 866.667 đ, đây chính là giá trị cột [33] trên Bảng lương - Phần 3)

- Tiền xăng xe : 433.333 đ ( Phụ cấp xăng xe theo HĐLĐ là 450.000 đ, (xem cột [11] trên bảng lương), tháng 03 ông Thành làm việc 26 ngày => số tiền Phụ cấp xăng xe được miễn thuế là : 450.000 / 27 ngày x 26 = 433.333 đ, đây chính là giá trị cột [34] trên Bảng lương - Phần 3)

● Như vậy “Thu nhập chịu thuế” của ông Thành = Tổng TN – TN miễn thuế = 20.222.222 – 1.925.926 = 18.296.296 đ (bằng cột [38] trên Bảng lương)

Bước 2:

Tiếp theo xác định Thu nhập tính thuế (xem cột [46], bảng lương PHẦN 4)

Thu nhập tính thuế = TN chịu thuế – Các khoản Thu nhập được giảm trừ

Trong đó:

- TN chịu thuế : bạn đã xác định ở Bước 1

- Các khoản Thu nhập được giảm trừ :

- Giảm trừ gia cảnh (xem cột 39) : 11.000.000 đ / tháng cho bản thân người LĐ

- Giảm trừ người phụ thuộc (xem cột 40+41) : 4.400.000 đ / tháng khi nuôi 1 người PT

- Số tiền Bảo hiểm đã đóng

- Số tiền làm từ thiện, nhân đạo, khuyến học (phải có chứng từ chứng minh)

- Số tiền tham gia quỹ hưu trí tự nguyện (không quá 1trđ/tháng)

● Trở lại trường hợp ông Thành, theo bảng lương (Phần 4 – cột 40), ông Thành có nuôi 01 người PT (cột 40) và có đóng góp từ thiện 500.000 đ (cột 44), thì trong tháng 03/2022 ông Thành sẽ được giảm trừ các khoản sau đây :

- Giảm trừ gia cảnh : 11.000.000 đ (cột 39)

- Giảm trừ người phụ thuộc : 4.400.000 đ (cột 41)

- Số tiền Bảo hiểm đã đóng : 1.995.000 (cột 43)

- Số tiền làm từ thiện, nhân đạo, khuyến học : 500.000 (cột 44)

Như vậy tổng Các khoản TN được giảm trừ là : 17.895.000 đ

● Như vậy “Thu nhập tính thuế” của ông Thành = TN chịu thuế – Các khoản giảm trừ

= 18.296.296 (đã tính ở Bước 1) – 17.895.000 (đã tính ở Bước 2) = 401.296 đ (bằng cột [46] trên Bảng lương)

Bước 3 :

Tính số thuế TNCN phải nộp (xem cột [48], bảng lương PHẦN 4)

+ Để tính được số thuế phải nộp, bạn cần xem Thu nhập tính thuế nằm trong khung nào của Biểu thuế lũy tiến 7 bậc, sau đó áp dụng công thức tính thuế trong Biểu thuế đó (công thức tính thuế này do cơ quan thuế ban hành). Ghi chú chữ “TNTT” trong Biểu thuế dưới đây là chữ viết tắt “thu nhập tính thuế”

● Trường hợp ông Thành “Thu nhập tính thuế” là 401.296 đ sẽ nằm trong Bậc 1, áp dụng công thức tính thuế theo Biểu thuế trên thì số thuế ông Thành bị khấu trừ là :

5% x 401.296 đ = 20.065 đ (xem cột 48 trên bảng lương)

+ Lấy một ví dụ khác để bạn biết cách tính số thuế TNCN dựa theo Biểu thuế lũy tiến 7 bậc : ông X có “Thu nhập tính thuế” là 22.000.000 đ, thì nhìn vào Biểu thuế 7 bậc, ông X nằm trong Bậc 4 (là bậc có TN tính thuế Trên 18 trđ đến 32 trđ), và công thức tính thuế Bậc 4 có ghi trong Biểu thuế là :

20% x TNTT – 1.650.000 đ = 20% x 22.000.000 – 1.650.000 = 2.750.000 đ

- Tiếp tục tính thuế TNCN phải nộp cho 5 lao động có k{ HĐLĐ từ 3 tháng trở lên còn lại (từ NV thứ 2 đến NV thứ 6 trên bảng lương), cách tính tương tự như tính cho ông Thành, và 5 người này có Thu nhập tính thuế (cột 46)

CÔNG THỨC TÍNH THUẾ TNCN (áp dụng với người LĐ k{ HĐLĐ dưới 3 tháng, LĐ thời vụ)

+ Ở đây chúng ta chia ra làm 2 loại :

- Loại 1 : Thu nhập dưới 2 triệu đồng cho một lần chi trả : v Cá nhân là người Việt Nam ký hợp đồng lao động thời vụ dưới 3 tháng, cá nhân ký hợp đồng dịch vụ, hợp đồng môi giới, hợp đồng cộng tác viên nếu có thu nhập dưới 2trđ cho một lần chi trả thì không bị tính thuế TNCN

- Loại 2 : Thu nhập từ 2 triệu đồng trở lên cho một lần chi trả, cách tính thuế như sau :

2.1. Cá nhân là người Việt Nam sẽ bị khấu trừ thuế TNCN toàn phần (nghĩa là không được miễn, giảm bất cứ khoản gì) với mức thuế suất là 10% (sẽ lấy TN tính thuế [cột 46] x 10%). Trường hợp người LĐ có làm bản cam kết 08/CK thì sẽ không bị khấu trừ thuế

Trở lại Bảng lương Tháng 3 Cty Thành Công :

- NV thứ 7 là ông Lê Văn Tuấn có TN tính thuế [cột 46] là 1.544.444 đ < 2 trđ => ông Tuấn không bị khấu trừ thuế TNCN

- NV thứ 8 là ông Nguyễn Thanh Phương có TN tính thuế [cột 46] là 3.603.704 đ > 2 trđ => nhưng ông Phương có làm bảng cam kết 08/CK => không bị khấu trừ thuế TNCN

- NV thứ 9 là ông Lê Phú Minh có TN tính thuế [cột 46+ là 5.148.148 đ > 2 trđ => ông Minh không làm bảng cam kết 08/CK => bị khấu trừ thuế TNCN 10% là 514.815 đ

2.2. Cá nhân là người nước ngoài ở Việt Nam dưới 183 ngày (gọi là cá nhân không cư trú) sẽ bị khấu trừ thuế TNCN toàn phần (nghĩa là không được miễn, giảm bất cứ khoản gì) với mức thuế suất là 20%. Trường hợp người nước ngoài ở VN >= 183 ngày trong năm dương lịch và ký HĐLĐ chính thức với Cty (từ 3 tháng trở lên) thì được xem là cá nhân cư trú và sẽ được tính thuế y như là người Việt Nam, khấu trừ thuế theo Biểu thuế lũy tiến 7 bậc, được giảm trừ các khoản miễn, giảm thuế trước khi tính thuế

- Lao động thứ 10 là ông Lee Min Hoo có TN tính thuế [cột 46] là 30.000.000 đ > 2 trđ => ông Lee Minclàm hợp đồng tư vấn 1 ngày cho Cty Thành Công với mức thù lao 30 trđ, ông không phải là LĐ chính thức của Cty nên bị khấu trừ 20% trên tổng thu nhập => khấu trừ : 30 trđ x 20% = 6trđ

Như vậy chúng ta đã biết làm bảng lương và cách tính thuế TN cá nhân

PHẦN ĐẦU: Giới Thiệu Tài Liệu Đào Tạo Kế Toán Tổng Hợp, Kế Toán Thuế Thực Hành

PHẦN 1: HÓA ĐƠN, CHỨNG TỪ ĐẦU VÀO THÁNG 01/2022

PHẦN 2: HÓA ĐƠN ĐẦU RA THÁNG 01/2022

PHẦN 3: Chứng Từ Ngân Hàng Tháng 01/2022

PHẦN 4: TỔNG QUÁT CÁC BƯỚC KẾ TOÁN PHẢI LÀM CUỐI THÁNG 01

PHẦN 5: HÓA ĐƠN, CHỨNG TỪ ĐẦU VÀO THÁNG 02/2022

PHẦN 6: HÓA ĐƠN ĐẦU RA THÁNG 02/2022

PHẦN 7: CHỨNG TỪ NGÂN HÀNG THÁNG 02/2022

PHẦN 8: TỔNG QUÁT CÁC BƯỚC KẾ TOÁN PHẢI LÀM CUỐI THÁNG 02/

PHẦN 9: HÓA ĐƠN, CHỨNG TỪ ĐẦU VÀO THÁNG 03/2022

PHẦN 10: HÓA ĐƠN ĐẦU RA THÁNG 03/2022 03/2022

PHẦN 11: CHỨNG TỪ NGÂN HÀNG THÁNG 03/2022

PHẦN 12: HƯỚNG DẪN LÀM BẢNG LƯƠNG VÀ TÍNH THUẾ THU NHẬP CÁ NHÂN HÀNG THÁNG

PHẦN 13: TỔNG QUÁT CÁC BƯỚC KẾ TOÁN PHẢI LÀM CUỐI THÁNG 03

PHẦN 14: Xác Định Số Thuế TNDN Phải Nộp

PHẦN 15: HƯỚNG DẪN LÀM BÁO CÁO THUẾ QUÝ

PHẦN 16: HƯỚNG DẪN NỘP THUẾ TNDN TẠM TÍNH QUÝ

PHẦN 17: Học In Sổ Sách Kế Toán

PHẦN 18: HƯỚNG DẪN CÁCH LÀM “TỜ KHAI QUYẾT TOÁN THUẾ TNCN NĂM”

Thông số sản phẩm của PHẦN 12: HƯỚNG DẪN LÀM BẢNG LƯƠNG VÀ TÍNH THUẾ THU NHẬP CÁ NHÂN HÀNG THÁNG

Viết bình luận

Sản Phẩm Liên Quan